Официально

- Комитет по инновациям

- Комитет по образованию, кадровому и профессиональному развитию

- Комитет по стандартизации и обеспечению качества клинических лабораторных исследований

- Комитет по микробиологии

- Комитет по клинической цитологии

- Комитет по молекулярно-биологическим исследованиям

- Комитет по гемостазиологии

- Комитет по гематологии

- Комитет по преаналитике

- Комитет по лабораторной диагностике в неотложной медицине

- Комитет по обращению медицинских изделий для диагностики in vitro

- Комитет по международному сотрудничеству

- Комитет регионального развития лабораторной медицины

- Комитет по информационным технологиям, цифровой медицине и искусственному интеллекту

- Комитет по лабораторной диагностике (среднее медицинское образование)

- Комитет исследований по месту нахождения пациента

- Комитет по иммунологии

- Комитет по референтным интервалам

- Комитет по предиктивной, превентивной и персонализированной медицине

- Комитет по аналитической химии в лабораторной медицине

- Комитет по разработке клинических рекомендаций

- Комитет по обращению образцов биологического материала

Деятельность Ассоциации

Партнеры

ТОП 100 поставщиков рынка госзаказа медизделий в 2020 году

ТОП 100 поставщиков рынка госзаказа медизделий в 2020 году

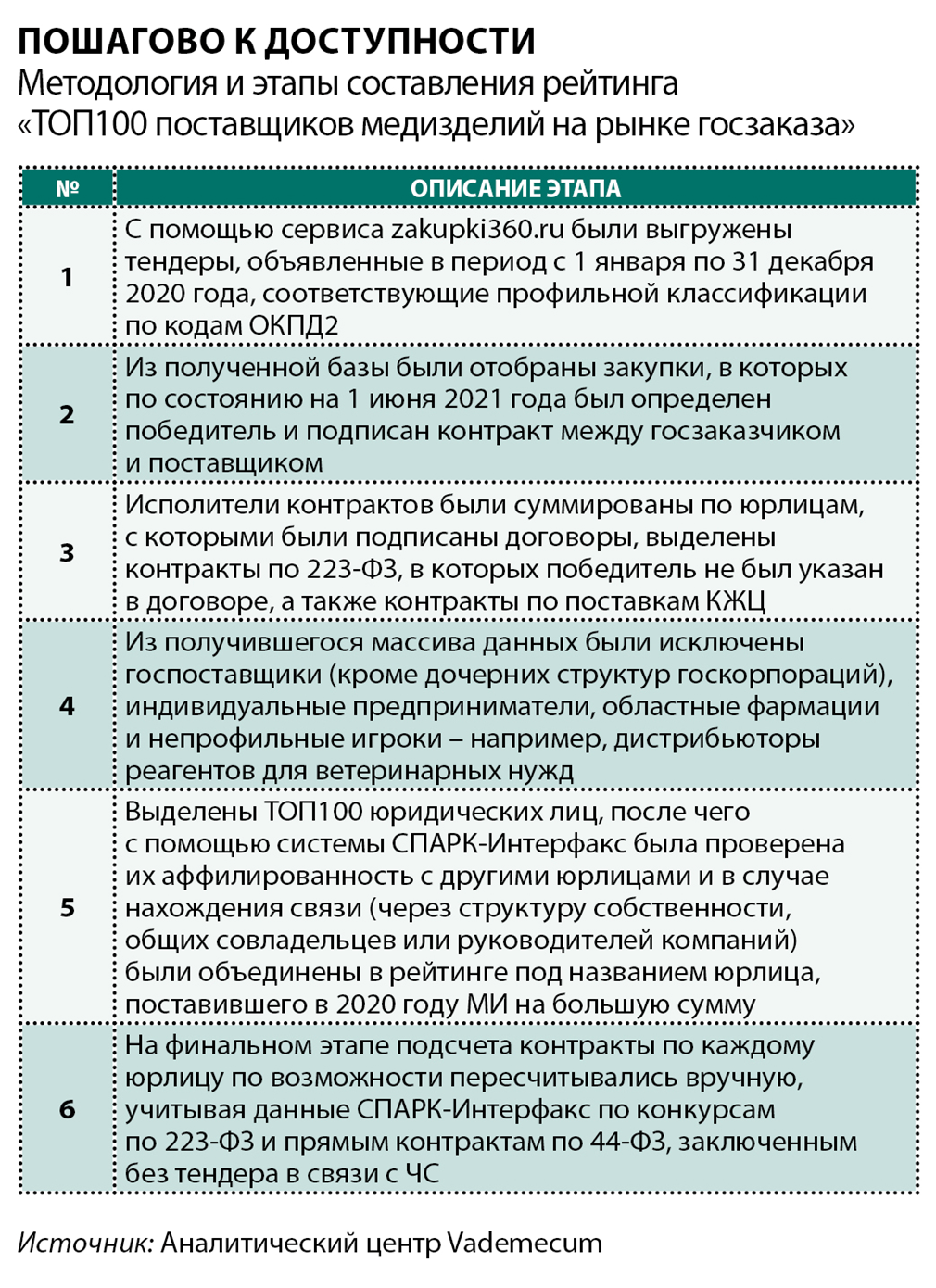

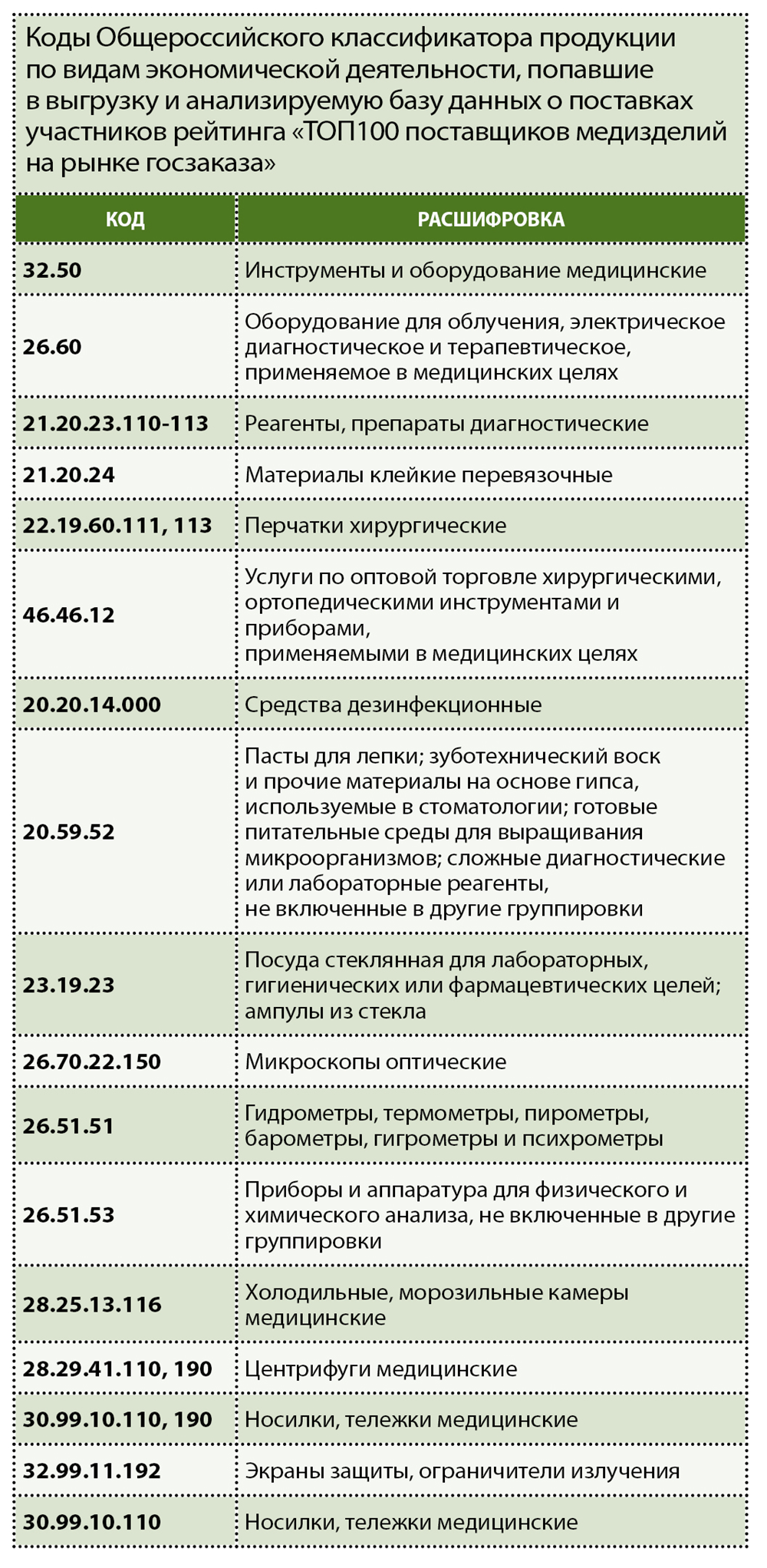

В прошлом году Vademecum, составляя профильный рейтинг‑2019, не без оснований полагал, что фиксирует позиции игроков, прошедших квалификационный раунд и приготовившихся конкурировать за бюджеты нацпроекта «Здравоохранение». Вряд ли кто‑то (и мы в том числе) мог тогда предположить, что главными героями 2020 года станут вовсе не поставщики тяжелой техники, обслуживающие онкологическую и сердечно‑сосудистую госпрограммы, а дистрибьюторы, готовые завтра, а лучше сегодня, пусть и втридорога, отгрузить заказчику партию СИЗ, лабораторной расходки или аппаратов ИВЛ. В одночасье рынок медицинских масок, оборот которого в общей массе поставок МИ прежде измерялся долями процентов, вырос до 2 млрд рублей в месяц.

Другим своим краем ажиотажный «ковидный» спрос коснулся сегмента оборудования для оснащения ОРИТ и компьютерных томографов, отгрузки которых в мирное время планировались производителями на девять месяцев вперед и, конечно же, никак не учитывали закрытия границ и прочих чрезвычайных обстоятельств. Товаропроводящие цепочки в новой реальности запутывались как никогда прежде: медизделия, уже оплаченные и готовые к отправке одному заказчику, зачастую перекупались дистрибьюторами и уходили по другому адресу. Аналитики Vademecum, выгружая данные из ЕИС, не раз натыкались на факты расторжения уже заключенных контрактов – оборудование (чаще всего ИВЛ) терялось в цепи посредников и не попадало в заявленные сроки к покупателю или эксплуатанту. Кроме того, многие «пандемические» закупки проводились у единственного поставщика или без конкурса, что, естественно, мешало получению объективной оценки среза рынка и требовало актуализации методологии.

По расчетам Аналитического центра Vademecum, произведенным c помощью сервиса zakupki360.ru, объем рынка госзакупок МИ в 2020 году составил 599 млрд рублей (почти вдвое больше показателя 2019 года), что сопоставимо с данными Минфина РФ, который оценил совокупную стоимость заключенных в 2020 году по программе «Развитие здравоохранения» контрактов в 571 млрд рублей. По сведениям же Минпромторга РФ, объем рынка МИ в 2020 году достиг 547 млрд рублей.

Около 142 млрд рублей из полученной Vademecum итоговой суммы приходится на долю закупок, проведенных по 223‑ФЗ, но не идентифицированных по исполнителю – в реестровых записях ЕИС заказчики зачастую не указывают победителя тендера.

Особняком в наших расчетах стоят 54 млрд рублей, потраченных ГАУ «Гормедтехника» Департамента здравоохранения Москвы (ДЗМ) на приобретение оборудования по контрактам жизненного цикла. И поскольку КЖЦ, помимо цены самой техники, включают стоимость сервисных услуг, эти контракты в нынешнем рейтинге не учитывались, хотя и были включены в наиболее широкий оборотный показатель рынка МИ.

Еще одной статьей (увы, не раскрывающей важных для составления рейтинга параметров) профильных расходов государства стали контракты, заключенные без проведения конкурсной процедуры. Минфин РФ в своем письме от 19 марта 2020 года признал распространение SARS‑CoV‑2 обстоятельством непреодолимой силы, разрешив закупать необходимые МИ и услуги, руководствуясь п. 9 ч. 1 ст. 93 44‑ФЗ, «для оказания медицинской помощи при введении режима повышенной готовности». Если в 2019 году таких закупок было произведено всего на 12 млн рублей, то в 2020‑м уже на 343 млрд рублей, что позволяет, даже не раскрывая контракты, предположить их прямую связь с пандемией, но необязательно с МИ. В номенклатуру таких закупок вошли и СИЗ, и работы по организации временных или мобильных госпиталей, и лабораторные исследования. Все эти активности юрлиц, претендовавших на попадание в актуальный ТОП100, были проверены вручную через систему «СПАРК‑Интерфакс». Таким образом, посчитанный Vademecum по традиционной методологии объем рынка госзаказа МИ в 599 млрд рублей вкупе с 54 млрд рублей закупок по КЖЦ и суммарной стоимостью заключенных без конкурса контрактов в 343 млрд рублей приближает итоговую оценку оборота мединдустрии, с учетом сопутствующих «ковидных» закупок различного профиля, к фантастической планке в 1 трлн рублей .

МАСКИ И МАЗКИ

Вообще 2020 год (во многом, конечно, в связи с пандемией) стал для мединдустрии выдающимся – такого государственного внимания отрасль в новейшей истории еще не испытывала. И дело даже не в беспрецедентных регуляторных послаблениях (выдача разрешений на ввоз и оборот медизделий, предназначенных для борьбы с COVID‑19, без проведения стандартной процедуры регистрации при наличии зарубежного досье, или пилотного fast traсk для МИ низкого класса риска), а в легко читаемом стремлении распорядителей чрезвычайных бюджетов опереться на своих, проверенных исполнителей. И потому совсем не удивительно, что лидера нынешнего рейтинга сотворило Правительство РФ, одной рукой выделившее на централизованную закупку ИВЛ, ЭКМО, бесконтактных термометров и бактерицидных облучателей более 12,5 млрд рублей, а другой – назначившее структуры ГК «Ростех» – АО «КРЭТ» и холдинг «Швабе» – единственными поставщиками профильной продукции.

В результате «КРЭТ» законтрактовался не менее чем на 14,6 млрд рублей, «Швабе» – на 4 млрд рублей, отгрузив заказчикам более 200 тысяч единиц МИ, причем необязательно собственного производства – часть поставок обеспечивалась за счет продукции зарубежных контрактных площадок. Например, в апреле 2020 года Росздравнадзор выдал ООО «Швабе‑Москва» временное регудостоверение на ввоз 100 тысяч бесконтактных термометров модели F01 производства китайской Shenzhen Feiyu Medical Technology: в «Ростехе» тогда легко объяснили, что ввезенная из КНР партия МИ была изготовлена партнерами «Швабе» «по техническим характеристикам, разработанным специалистами холдинга, и в полном соответствии с государственными стандартами РФ».

В случае с ИВЛ подряд получил Уральский приборостроительный завод (УПЗ), принадлежащий госкорпорации и обладающий собственной линейкой аппаратов «Авента». В целом УПЗ с ответственной задачей справился, правда, и без накладок не обошлось: к октябрю 2020 года «КРЭТ» отгрузил только 75% от общего объема законтрактованной в апреле‑мае закупки, что спровоцировало обращение в арбитраж – в частности, иск к исполнителю подавал Минздрав Ставропольского края. Но «Ростех» смог урегулировать претензии. «За период пандемии концерн поставил в регионы порядка 12 тысяч аппаратов ИВЛ, – сообщили Vademecum в июне 2021 года представители «КРЭТ». – Обязательства по поставке аппаратов ИВЛ в регионы России выполнены в полном объеме».

Тем не менее в ряде случаев единственный поставщик ИВЛ попал под прицел антимонопольной службы: УФАС Иркутской, Амурской областей и Чувашии, вроде бы не сговариваясь, посчитали заключение госконтрактов с «КРЭТ» не соответствующим букве закона. Например, по условиям договора между Минздравом Иркутской области и АО «КРЭТ» медоборудование должно было поставляться и вводиться в эксплуатацию в период с 28 апреля по 2 октября 2020 года. «Это противоречит цели заключения контракта с единственным поставщиком, то есть срочности удовлетворения нужд заказчика, и значительно превышает максимальный срок осуществления закупки на конкурентной основе в рамках закона», – резюмировали в Иркутском УФАС.

Имело ли это теоретическое заключение какие‑либо практические последствия, неизвестно. Шуму наделали другие, связанные с продукцией УПЗ, драматические эпизоды – пожары, случившиеся один за другим в московской ГКБ №50 и больнице Св. Георгия в Санкт‑Петербурге, в эпицентре которых оказались ИВЛ «Авента‑М». И хотя Росздравнадзор не обнаружил связи между качеством оборудования и возгоранием, в ходе проверок выяснилось, что в аппаратах использованы не учтенные в техдокументации детали, испытания приборов были недостаточными, а производитель не информировал регулятора о зафиксированных отказах. Эти нарушения обернулись для поставщика штрафами на сумму 600 тысяч рублей – для оператора такого калибра смехотворную.

Но и без пандемии структурам «Ростеха», возглавившего ТОП100 с показателем 25,6 млрд рублей, было что предложить рынку. Принадлежащий госкорпорации концерн радиостроения «Вега», например, стал поставщиком медоборудования для строящейся в Нижневартовске Центральной окружной клинической больницы на общую сумму 3,8 млрд рублей. Всего же предприятия «Ростеха», по собственным оценкам ГК, с учетом импорта поставили МИ на 36 млрд рублей. В октябре 2020 года глава «Ростеха» Сергей Чемезов, выступая на форуме «Биотехмед», предложил ужесточить ограничения по госзакупкам медизделий зарубежного происхождения при наличии отечественных аналогов. «Я считаю, если деньги выделяются из бюджета, нужно категорически запретить закупать иностранную продукцию нашим государственным медицинским учреждениям», – заявил Чемезов, озвучив следом планы «Ростеха» сразу на две пятилетки вперед: к 2025 году нарастить производство медоборудования до 80 млрд рублей, а к 2030‑му – занять своей продукцией до 50% рынка.

Вторым номером в трудном сезоне‑2020 выступила ГК «Дельрус» Юлая Магадеева, Людмилы и Максима Гузовских, в прежние годы традиционно попадавшая в ТОП5 рейтинга Vademecum и, не будь пандемии и «Ростеха», наверняка выбившаяся бы в лидеры. Компания в марте 2020 года стала владельцем регудостоверения на производство масок на полутора сотнях перепрофилированных для борьбы с COVID‑19 предприятий – от калужской фабрики Bosco di Ciliegi до разнесенных по стране учреждений ФСИН. А заодно вызвалась распределять все выпускаемые в РФ и централизованно закупаемые Минпромторгом в КНР медицинские маски. Обнаружить документ, наделяющий оператора таким статусом, Vademecum не удалось. В самой группе тему тогда не комментировали, а в Минпромторге заявили, что «Дельрус», наряду с любым другим юрлицом, «в соответствии с разъяснениями, данными ФАС и Минфином, может стать единственным поставщиком любой продукции для любого государственного заказчика».

По мнению опрошенных Vademecum экспертов, компания смогла оперативно откликнуться на запрос Минпромторга, продемонстрировав свои производственные и логистические компетенции, отвечающие задачам федерального масштаба. Подвинуть «Дельрус» на масочной делянке не смог даже «Ростех», пытавшийся замкнуть поставки СИЗ на подведомственной «Росхимзащите», но очень скоро от этой затеи отказавшийся. Предпринимательский талант и хватку топ‑менеджмента ГК «Дельрус» иллюстрирует такой, например, эпизод: в сентябре 2020 года 35 млн марлевых масок от ООО «Дельрус» за 839,3 млн рублей приобрела ФСИН, притом что ГК «Дельрус» (см. выше) выступает держателем регудостоверения на маски, производимые усилиями предприятий ведомства.

В то же время масочная история никак не отвлекла «Дельрус» от привычных для группы активностей – многопрофильных поставок медизделий, включая «тяжелую» технику и оборудование, заказчикам федерального и крупного регионального уровня. Пандемия лишь укрепила позиции компании, заметно оторвавшейся от вчерашних конкурентов.

Еще одной заметно оживившейся в 2020 году продуктовой нишей оказались расходные материалы для лабораторной диагностики – изделия из медицинского пластика, включая наконечники и пробирки ПЦР. В этом сегменте одномоментно выросли крупные госзаказчики в лице центров Роспотребнадзора, на первых порах замкнувшие на себя всю диагностику по коронавирусу. Неудивительно и то, что бенефициарами пандемии стали поставщики лабораторного оборудования и расходных материалов – «Хеликон» (2,1 млрд рублей, 12‑е место), «Интерлабсервис» (1,8 млрд рублей, 17‑я строчка), «Аналит Продактс» (0,8 млрд рублей, 77‑е место). В том же ряду стоит отметить и партнеров ДЗМ – «Лабприбор» (1,4 млрд рублей, 27‑е место) и «Омнимедик» (0,657 млрд рублей, 86‑я строчка).

ДЕРЖАТЕЛИ ПЛАНКИ

Фронт борьбы с COVID‑19, конечно же, оттянул силы с рынка традиционных МИ. Кризис, усугубляемый вводимыми по всей стране ограничениями, призывал бизнес к повышению собственной эффективности, поиску новых возможностей, в том числе на рынке госзаказа, заточенного под «ковид». «В первую волну пандемии наша компания занималась оснащением 16 госпиталей Минобороны, – рассказывает гендиректор «Антенмед» Евгений Трофимов (66‑я строчка, 0,8 млрд рублей). – Поставляли респираторно‑дыхательное оборудование, понимая острую необходимость в медицинском кислороде на оснащаемых объектах, разработали и успешно внедрили собственную модель кислородного газификатора в контейнерном исполнении, которые собираем самостоятельно, закупая детали у отечественных производителей».

В 2020 году общее количество поставщиков на рынке госзаказа впервые за последние несколько лет сократилось – до 16,6 тысячи юрлиц и ИП. А вот число активных игроков, оперирующих суммами с семью и более нолями, почти не изменилось – таковых по‑прежнему около 3‑4 тысяч. Как раз их усилиями в основном и решались важнейшие отраслевые задачи – как чрезвычайные, так и подвергшиеся «ковидной» коррекции плановые.

По данным Минфина РФ, в 2020 году госзаказчики для реализации нацпроекта «Здравоохранение» должны были заключить 2,2 тысячи контрактов на общую сумму 300 млрд рублей (против 96,7 млрд рублей в 2019 году), причем большая часть из них касалась инфраструктурных проектов. Пандемия план нарушила. «При очевидном повышении спроса на реанимационное оборудование, лабораторные средства диагностики и средства индивидуальной защиты реальный рынок медицинского оборудования сократился на 1,8%, – делится своей оценкой Евгений Трофимов. – Это произошло по многим причинам – локдаун, переориентация производств и закрытие границ, нехватка оборудования у производителей».

Как показал мониторинг Vademecum, в 2020 году по профилям нацпроекта в основном приобреталась «тяжелая» медтехника для переоснащения онкологических и сердечно‑сосудистых клиник – ангиографы, линейные ускорители, компьютерные и магнитно‑резонансные томографы. В сложившихся обстоятельствах операторам сегмента для попадания в ТОП100 нужно было выиграть как минимум два‑три крупных контракта – например, на поставку МРТ или линейного ускорителя. По нашим расчетам, психологически значимую отметку в 100 млн рублей выручки по итогам 2020 года преодолели 890 юрлиц, а нижняя планка в нынешнем рейтинге поднялась до 577 млн рублей (против 402 млн в 2019‑м). Выросла и плотность результатов – попадет компания в «золотую сотню» или нет, в этот раз определяли не миллионы, а сотни тысяч рублей. В выигрыше оказались те, кто смог почувствовать конъюнктуру – угадать с профилем поставок по программам переоснащения, а заодно уловить настроение регуляторов, вновь увлекшихся протекционизмом.

Третью строчку в рейтинге с показателем 4,6 млрд рублей занял созданный три года назад дистрибьютор «Ньюмедтех» (дочка венгерской New Medical Technologies), в портфеле которого как нельзя кстати оказались линейные ускорители производства американской Varian Medical System (VMS). Однако именно участие в «ковидных» поставках позволило компании «Ньюмедтех», связанной, как полагают участники рынка, с владельцем «Фармстандарта» и «Мединвестгрупп» Виктором Харитониным, опередить своего основного конкурента – «Фабрику РТТ» Алексея Репика, локализующего линейные ускорители VMS на мощностях собственного завода в Дубне. Оказавшаяся с 4,3 млрд рублей выручки на 4‑й позиции рейтинга «Фабрика РТТ», с учетом других профильных продуктов портфеля ГК «Р‑Фарм» (в том числе из линейки RP Canon Medical Systems), стала в прошлом сезоне главным бенефициаром госпрограммы переоснащения онкоклиник.

Еще один поставщик МИ онкологического профиля (оборудование для брахитерапии и микроисточников на основе йода‑125) компания «Бебиг» заняла 75‑е место с показателем 0,8 млрд рублей. Отгрузками «тяжелой» техники подтвердили свои позиции завсегдатаи рейтинга – «БИМК‑Кардио‑Волга» (3,3 млрд рублей, 7‑я строчка), «М.П.А. Медицинские партнеры» (2,7 млрд рублей, 9‑я позиция), «МН Медикал» (1,8 млрд рублей, 18‑я строчка). В той же нише отметились региональные новички – например, «Медтехника Республики Башкортостан» (3,6 млрд рублей, 6‑я строчка рейтинга), в 2017 году приватизированная владельцами сети лабораторий «Медиалаб».

МЕЖДУ ПОШЛЫМ И БУДУЩИМ

Спровоцированный чрезвычайными обстоятельствами двукратный взлет оборота будет кратковременным, сходятся во мнении опрошенные Vademecum участники рынка, вопрос в том, насколько резким и глубоким окажется падение. Минпромторг РФ прогнозирует сокращение объема рынка МИ с зафиксированных ведомством в 2020 году 547,3 млрд рублей до 492,2 в 2021‑м. Мнения игроков рынка по этому поводу расходятся. В «Антенмед», например, считают, что 2021 год окажется переходным и не менее сложным, чем предыдущий – во всяком случае, для сегмента медтехники. Тем не менее в компании рассчитывают, что частичное снятие эпидемических ограничений и запуск федеральных программ обновления госпитального оборудования, на котором «Антенмед» как раз и специализируется, позволит поставщику укрепить позиции на рынке госзаказа.

Подобные настроения не лишены оснований: с 1 января 2021 года официально стартовала программа модернизации первичного звена с утвержденным бюджетом 550 млрд рублей. В реестр переоснащения медучреждений по этой программе Минздрав предлагал включить 118 видов МИ, включая УЗИ, CPAP‑аппараты, рентгеновское и маммографическое оборудование, компьютерные и магнитно‑резонансные томографы, однако эксперты призывают не переоценивать открывающиеся в этой связи возможности для поставщиков.

«Во‑первых, эффект нацпроекта «Здравоохранение» учтен в приросте рынка в 2019‑2020 годах, а программа модернизации первичного звена, стартовавшая в начале 2021‑го, относительно мелкая по номенклатуре, чтобы оказать сильное влияние на рынок МИ. Во‑вторых, оборудование как таковое – это от силы 20–25% рынка, остальное – расходные материалы», – говорит гендиректор консалтинговой компании MDPro Алексей Ванин. По его оценке, программы переоснащения по нацпроекту не сопоставимы с теми объемами ресурсов, которые выделили на борьбу с COVID‑19. «Если исходить из макропрогноза Минэкономразвития, то фактор COVID‑19 должен сходить на нет, но в текущей ситуации мы видим, что его влияние все еще велико, и, вероятно, снижение объема рынка МИ будет не такое значительное, как планировалось изначально», – считает Алексей Ванин. До тех пор, пока пандемия не отступит, «ковидный» госзаказ продолжит подогревать рынок поставками профильных МИ.

«Мы живем в стране, в которой всегда будут госпрограммы. Рынок подхлестнула и изменила пандемия, но госпрограммы (модернизация первичного звена, борьба с онкологическими, сердечно‑сосудистыми заболеваниями) будут идти еще несколько лет. Когда закупленное оборудование выйдет из строя или выработает свой ресурс, будет новая госпрограмма, – считает управляющий партнер Arcadis Medical Group Диана Канунникова. – В прошлом году в разы увеличились запросы на медицинские кровати и оснащение инфекционных отделений, реанимаций, КТ, лабораторной диагностики, через год спрос на них упадет. Но ведь болезни не прекращаются, развитие медицинских технологий не стоит на месте и игроков будет больше: рынок пока еще не сложился, на нем еще и конкуренции‑то в некоторых сегментах нет. И, конечно, растет частный сегмент, несмотря на все попытки государства удержать монополию в сфере здравоохранения».

Источник Vademecum №3, 2021

https://www.vademec.ru/article/top100_postavshchikov_rynka_goszakaza_medizdeliy_v_2020_godu/